Новый закон о микрофинансовых организациях, который должен был убрать с рынка недобросовестных игроков, на деле привел к обратному результату — теперь забрать квартиру у клиента стало намного проще.

На днях Международная конфедерация обществ потребителей заявила о необходимости ввести запрет на выдачу кредитов под залог жилья, а также ограничить число выданных кредитов — не более трех на одного человека.

Сегодня можно брать не более десяти кредитов, а дать деньги в долг «под квартиру» может кто угодно, даже сосед соседу.

ДЕЛА ИДУТ ВСЕ ХУЖЕ

Ситуация с займами под залог жилья резко ухудшилась после 2016 года. Тогда произошел беспрецедентный случай: должник микрофинансовой организации (МФО), заложивший свою квартиру, оспорил договор в суде и выиграл дело.

Суд признал договор о выдаче кредита недействительным, так как выдача кредита под залог квартиры не являлась микрозаймом, а попадала под определение «иные займы».

Суд счел, что определение «иные займы» не является достаточно конкретным, в итоге должник сохранил квартиру в собственности плюс еще не стал выплачивать долг кредитору.

После этого прецедента любой россиянин, заложивший свою квартиру в МФО, мог оспорить свой договор в суде. Но государство быстро пришло на помощь ростовщикам. В том же 2016 году был принят закон, позволивший МФО выдавать займы под залог недвижимости.

Поправки в закон №151-ФЗ «О микрофинансовой деятельности…» от 29.03.2016 не запрещают выдавать ипотечные займы свыше 1 млн рублей под залог недвижимости. Ушлые ростовщики быстро нашли лазейку в законе: накручивают дикие проценты на микрозаймы, доводят долг до миллиона рублей и отнимают жилье.

«Человек берет микрокредит — 50 тыс., при ставке 800% годовых через год он уже должен 400 тыс. плюс штрафы за просрочку еще столько же, итого набегает миллион, приходят приставы и отбирают у должника единственное жилье», — рассказывает председатель Ассоциации адвокатов России за права человека Мария Баст.

Причем лишиться квартиры можно за любую сумму долга, даже за 100 тыс. рублей. «Если один Вася задолжал другому Васе, то приставы даже не будут заниматься взысканием долга! — продолжает Мария Баст. — Что же касается финансовых организаций, то они в большинстве своем находятся в сговоре и с судами, и с приставами, а потому выселение должников из квартир и продажа жилья с торгов происходят быстро и оперативно».

СКРЫТЬ ИНФОРМАЦИЮ, И ДЕЛО В ШЛЯПЕ!

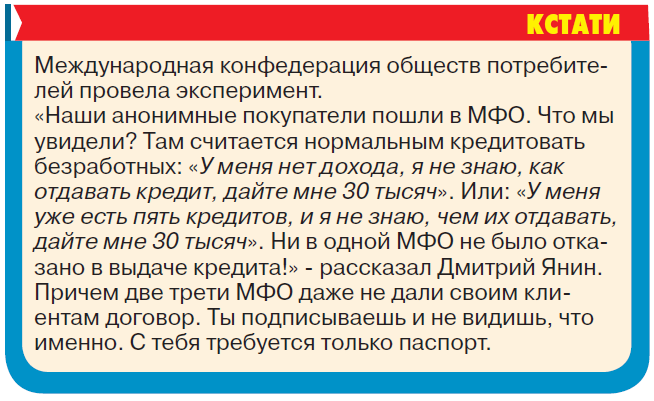

До половины заемщиков даже не знают о том, что заложили квартиру, а около 80% имеют неверные представления о процентах и штрафах по предоставленному кредиту. «Людей просто вводят в заблуждение», — утверждает председатель правления Международной конфедерации обществ потребителей Дмитрий Янин.

Он приводит в пример Великобританию, где по закону общая сумма процентов и штрафов не может превышать 100% от суммы долга: «То есть если ты дал 100 фунтов в долг, то взыскать можешь не больше 200 фунтов, и не важно, если взыскать долг удалось с просрочкой в два года. Все равно сверх кредита не больше 100 фунтов!»

Максимальная ставка в той же Англии — 0,8% в день, в России — 2,5%. Причем если в Англии берут в месяц 300 тыс. микрокредитов, то в России — 7 миллионов!

Не вовремя отдают кредиты 8% англичан. В России, по словам Янина, задерживают выплаты по микрозаймам четыре из пяти заемщиков: «В России разрешено выдавать кредиты под 842% годовых, и это регулирует ЦБ, таких ставок нет нигде в мире!»

В ряде стран микрокредиты и вовсе запрещены. Например, они запрещены в большинстве штатов США.

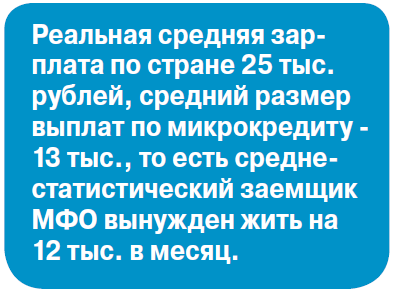

Реальная средняя зарплата по стране — 25 тыс. рублей, средний размер выплат по микрокредиту — 13 тыс., то есть среднестатистический заемщик МФО вынужден жить на 12 тыс. в месяц, подсчитали эксперты конфедерации. Число женщин, берущих микрозаймы, в два раза больше, чем мужчин (65% против 35%).

Несмотря на это, число клиентов у МФО неуклонно растет. В 2017 году их количество выросло на 25% по сравнению с 2016 годом, в 2018-м — еще на 35%. Причем число тех, кто не платит по кредитам, выросло за три года в два раза. Например, задолжали и не отдают кредиты на сумму свыше 500 тыс. рублей 927 тыс. наших соотечественников.

«Сегодня берут кредиты те, кто не сможет их обслуживать, — говорит Янин. — В 2017 году ЦБ заявлял о необходимости наложить запрет на списывание дохода ниже прожиточного минимума, то есть если у вас пенсия 12 тыс., то списать с вас могли бы не больше 2 тыс., если прожиточный минимум в вашем регионе 10 тыс. В итоге Центробанк отказался вводить этот запрет, то есть списать у вас могут всю пенсию целиком.

Плюс еще легализация выдачи микрозаймов под залог недвижимости — это беспрецедентное решение, это рэкет, который разрешило государство. Эта новация в законодательстве является антисоциальной. В ЦБ понимают прекрасно, что, выдавая кредит под залог квартиры, кредиторы ставят задачу ее забрать».

ЧТО ДЕЛАТЬ, ЧТОБЫ НЕ ОСТАТЬСЯ БЕЗ ДЕНЕГ И БЕЗ ЖИЛЬЯ?

1. Убедитесь, что организация внесена в государственный реестр микрофинансовых организаций. За два года число зарегистрированных МФО сократилось почти в три раза, однако многие из них продолжают давать в долг населению. Список действующих и исключенных МФО можно найти на официальном сайте Банка России (http:/www.cbr.ru).

2. Посмотрите, если у МФО сайт в интернете. Если нет, обращаться в такую МФО не стоит. На своем сайте организация обязана разместить условия предоставления займов, а также типовые договоры. Не забудьте сфотографировать и то и другое: если вам в итоге подсунут иной договор, легче будет доказать в суде факт того, что вас ввели в заблуждение.

3. При получении кредита требуйте договор на руки, проверьте наличие в нем пункта о полной стоимости займа. По закону в договоре должно быть указано, сколько вы должны будете выплатить вместе с процентами, то есть требуйте итоговую сумму в рублях.

4. Если вы пришли в МФО не для того, чтобы занять, а, наоборот, чтобы положить деньги в МФО под проценты, и вам предложат «договор инвестора», хорошенько подумайте: такой договор об инвестициях не является вкладом, а значит, МФО может легко исчезнуть вместе с вашими деньгами. Инвестиции в МФО не застрахованы в государственной системе страхования вкладов.

5. В отличие от банка МФО имеет право отказаться вернуть вам ваши инвестиции досрочно.

6. Если МФО потребует застраховать ваши инвестиции, предложите сделать это самостоятельно в одной из крупных страховых компаний. Предложенная вам страховая компания может оказаться липовой.

7. Помните, если вам предлагают вложить деньги под процент заметно выше среднерыночного, то перед вами, скорее всего, мошенники. В то же время даже «честные» МФО предлагают по инвестициям на 5-10% годовых больше, чем могут предложить вам в обычных банках по вкладам.

Источник: